仮想通貨、課税の計算方法・法人税は?

仮想通貨の利益とその他の利益で扱いに違いはあるのか

法人として仮想通貨以外の事業を行っている場合は、仮想通貨の利益以外にその他の事業の利益もあるでしょう。法人としての利益であれば、仮想通貨の利益とその他の事業の利益に違いはありません。

そのため、すべての利益の合計額から費用を差し引いたものが純利益(課税所得)となり、課税所得に税率を掛けて法人税等の額を計算します。

たとえば、仮想通貨の利益が7,000万円、その他事業の利益が3,000万円で、費用がないと仮定します。すると純利益の合計額1億円(7,000万円+3,000万円)が課税所得となります。

法人として仮想通貨の取引を行う場合、仮想通貨の利益は法人の事業の利益であり、税金を計算するうえでは、その他の事業の利益と違いがないことを理解しておきましょう。

法人税の計算方法の具体例

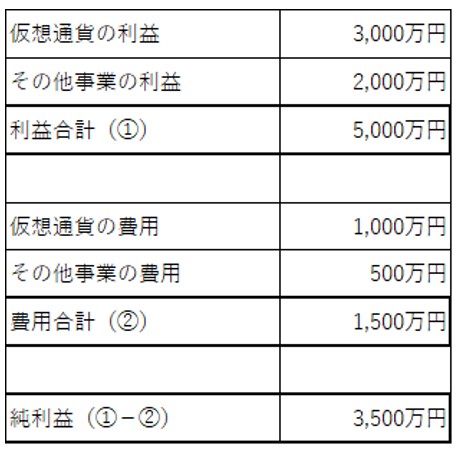

ここでは、法人税の計算方法の具体例として、下記の場合に法人税等(法人地方税、事業税を含む)が概算でいくらになるかを確認していきましょう。法人税等の税率は約35%とします。

● 仮想通貨の利益:3,000万円

● その他事業の利益:2,000万円

● 仮想通貨の費用:1,000万円

● その他事業の費用:500万円

まずは、法人全体の純利益がいくらになるかを計算していきましょう。

すると、上図のように純利益は3,500万円となります。そして、法人税等は法人全体の純利益に税率を掛けて計算するため、1,225万円(3,500万円×35%)が支払うべき法人税等の額となります。

*続きをお読みになる場合は閲覧キーを取得くださいませ。 *キー入力が出てる場合のみ

-

-

サンフランシスコ連邦準備銀行総裁が仮想通貨の現状に下した2つ...

4月20日に米カルフォルニア州ぺブルビーチのUCバークレイフィッシャーセンターで開催講演会で現サンフランシスコ連邦準備銀...

-

-

ブロックチェーン技術が宇宙開発を促進させる2つの理由

ブロックチェーン技術の活用が宇宙にまで広がるときがやってきます。NASA(アメリカ航空宇宙局)が本格的にブロックチェーン...

-

-

ビットコインなどの仮想通貨に対する各国の監視状況

ビットコインなどの仮想通貨に対し、国の規制によっては相場が下落に向かう事がありますが、それでも日本に対して影響を及ぼすこ...

-

-

仮想通貨界の異端児ぺぺキャッシュの特徴6選・バーンによる価値...

ぺぺキャッシュは日本の取引所であるzaifで取り扱われている仮想通貨ではありますが、他の仮想通貨に比べるとかなりマイナー...

-

-

仮想通貨の販売所と取引所って何が違う?

これから仮想通貨の取引を始めようという方もいらっしゃるのではないでしょうか?そこで必ず疑問に思うことは販売所と取引所の存...

-

-

仮想通貨の確定申告で所得から差し引き出来る控除は?

その他、控除が出来る内容を教えてください。住宅ローンなどの他に控除可能なものを教えてほしいです。あればあるだけ良いので複...

-

-

初心者がイーサリアムの購入に至った2つの理由とは?

空前の仮想通貨ブームでこれから投資を始めようと考えている人もまだ多いと思います。実際に私もそのひとり。仮想通貨取引初心者...

-

-

XMR「モネロ」の基本と特徴・将来性

XMR(モネロ)はエスペランド語でコインを意味し、匿名性の高い仮想通貨として注目されています。もともとBytecoin(...

-

-

初心者のありがちな初めてのビットコイン取引の失敗7選

「仮想通貨投資で億り人??」なんてテロップをみて「よし!私も仮想通貨投資やってみるか」と考える人は多いのではないでしょう...

-

-

中東地域においてブロックチェーン技術が加速・ブートキャンプ・...

仮想通貨やブロックチェーン技術について、規制やコメントが発表している中で、中東地域では加速する流れが出てきています。中東...

法人税の場合は個人と同じで仮想通貨を売った場合にその時点で法人税が発生するのでしょうか?または法人の場合は決算時などに資産とし計上をする必要があるのでしょうか?その他、アドバイスなどがありましたら教えてください。

想通貨の法人税の発生タイミング

法人税の場合も、個人(所得税)の場合と課税されるタイミングに違いはありません。保有している仮想通貨を売却したときに、購入価格と売却価格の差額が利益として確定して課税対象になります。

仮想通貨の売却に関しては、購入した年度と売却した年度が異なるときには注意が必要です。たとえば、下記のような取引について課税されるタイミングを考えます。

手数料を考慮しなければ、課税所得は200,000円(1,200,000円-1,000,000円)となり、売却されたX2年度に課税されます。X1年度末の時価が1,300,000円となっており、含み益が出ていますが、利益が実現していないため、課税されることはありません。

仮想通貨は売却以外にも、仮想通貨で商品を購入したときや仮想通貨同士の交換時にも、利益が実現したとみなされて課税所得が発生しますが、考え方は売却時と同じで、利益が実現した年度の課税所得になります。

引用:仮想通貨に関する所得の計算方法等について(情報)|国税庁

上図にあるように、国税庁が仮想通貨に関する所得の計算方法等についての情報を開示しています。内容は所得税の確定申告向けですが、法人税においても同じ計算方法が適用されると考えられますので参考にしてください。